- NEWS最新消息

NEWS最新消息

2022/02/28 [ 立邦分享37 ] 公司管治

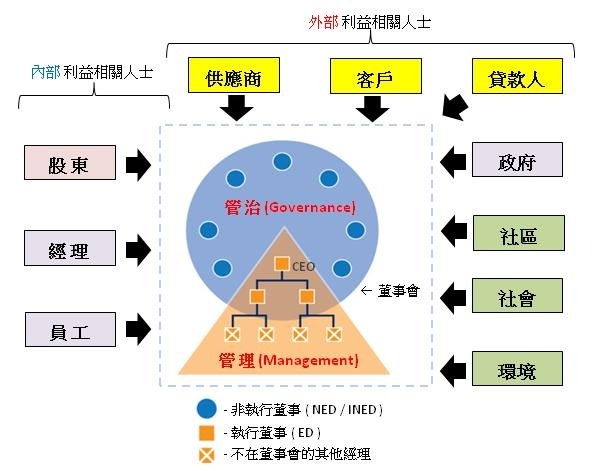

「公司管治」(Corporate Governance) 與

「公司管理」(Corporate management),兩者看來相似,實則截然不同。套用最簡單的定義,

「公司管治」是一個涉及公司

董事會(Board of Directors)、

管理層(Management)、

股東(Shareholders)及

其他利益相關人士(Other Stakeholders, 例如: 供應商、客戶、僱員、貸款人、政府、社區、環境等等)的框架,通過對某些法律及規則的實踐,以最有效的方式去控制、指導和管理該組織,從而達成既定目標。

「公司管理」則是在公司治理底下,組織的CEO或管理層,進行日常營運管理與決策的活動過程。

本質上,

「公司管治」採納

「利益相關人士方法」(Stakeholders approach),取代過去只偏重股東利益的

「股東方法」(Shareholders approach),因此,要求公司時刻協調及平衡眾多持份者的不同利益,在實現公司管理領域的需要時,亦涵蓋了策略籌劃、內部控制、績效管理和資料披露等多個層面。

隨著公司的規模逐漸壯大,涉及的業務範圍及覆蓋地域之擴展等原因,增添不少複雜性、風險水平及管理難度,因此,原有的股東需從外聘任專業經理人(Professional Managers),代為管理及營運其公司;亦有可能因為家族企業內,找不到合適的繼任人;又或發生在較大的公司內,機構投資者只負責持股等情況,形成專業經理人進入

董事會或

管理層,造成

擁有者與

管理者的

分離狀況 (Separation of Ownership and Management)。

每家企業的

董事會皆是其

最高的權力中心,負責制定營運策略及公司政策,提供指導方向及監督日常運作,對組織的最終表現及決策負最終責任。公司

擁有者與

代理人的關係(Principal-Agent Relationship),發生在專業經理人以

代理人身份,出任公司的董事會或管理層成員,去營運一家公司。此時亦可能出現「代理問題」(Agency problem),它是指上述被委託人原本應以股東最佳利益行事,但兩者之間,亦有可能出現利益衝突(例如: 把股東利益最大化時,可能影響代理人的自身利益等情況。)

另一方面,

守門人(例如: 負責審計的會計師)的

真正服務對象是公司投資者,可是他們的聘任及給付報酬,卻是由其

監督對象(公司經營者)負責,容易造成角色混亂,又或失去或減弱這些守門人應有的守衛功能。

事實上,

「公司管治」已存在多年,其引發社會高度關注,與十多年前發生多起企業醜聞有著密切關係。例如,在2001-4年間,超級大型企業舞弊案,例如: 美國

安隆能源公司(Enron Corp., 此事亦導致當年全球五大審計會計師事務所–安達信解體)、美國

世界通訊公司(WorldCom)、意大利

帕瑪拉特食品公司(Parmalat),對投資者造成巨額損失,令大眾對企業董事會與財務報表失去信心,對於核數師的審查及專業操守,證券交易法及各個監管機構的監管力度,心存極大疑問。再到2007年,美國發生

次按危機(過度不良借貸),再到2008年迷你債券令全美五大投資銀行之一

雷曼兄弟(Lehman Brothers)宣佈破產,這次引爆的全球信用危機,對整個世界的金融市場投下震撼彈,因此全球經濟衰退,失業率攀升。

經濟合作與發展組織(OECD)一直認為,

「公司治理」對於金融市場的完整及效率性,非常重要,並能減少財務問題及欺詐,讓公司發揮潛力,提升價值,吸引更多人才與投資者目光。自1999年發佈的

「公司治理」原則,務求解決潛在的利益衝突,並為內部投訴管理或董事任命等提供清晰框架,並已成為全球這方面的基準,亦被世界銀行訂定為公司治理的遵守標準和準則。

最新版本的

「公司治理原則」(G20/OECD Principles of Corporate Governance),在2015年9月被更新,其六項主要原則包括 :

- 確保有效的公司治理框架的基礎;

- 股東的權利和公平待遇,以及所有權的關鍵功能;

- 機構投資者、股票市場和其他中介機構;

- 利益關係人在公司治理中的職能;

- 披露和透明度;及

- 董事會的職責

隨著

「公司治理」的穩步發展,越來越多國家的立法機關,通過頒布新法令或修改法規的方式,又或在公司治理框架中,實施

“不遵守或解釋”守則 (Comply or Explain code),去推動更有效的資訊披露,從而把透明度大幅地提升。台灣參照OECD在2004年發佈的公司治理六大原則,經過參酌調整後,110年(第8屆)製定的

「公司治理評鑑系統」,包含以下

四大構面 (評鑑時,儘量採用公開資訊為依據,提升評鑑結果的客觀、透明及可信度) :

1. 維護股東權益與平等對待股東 召開股東會議時,要有足夠的通知期,並提前上傳會議資料,讓股東可以實質參與,並有足夠資料和時間做決策,也鼓勵企業導入電子投票機制,讓即使無法親身出席的股東,也能行使其表決權。特別是作出重大決議或涉及關連交易時,要避免利益衝突,並確保管理層可確實聽到股東的聲音,即使是小股東們的意見,他們亦應有召開會議的權利,可惜的是在家族企業控制權高度集中下,小股東的權益,更容易被忽視。

2. 強化董事會結構與運作 董事會的功能,上接股東會,下接管理團隊,負起最重要的指導及監督職責,其成員是否能勝任及公平公正,直接影響一個事業的成敗,亦會干擾到公司管治的落實程度。董事會成員之間,以及與主要經理人之間,應保持獨立關係,迴避利益衝突的疑慮。為提高董事會的獨立性,應盡量增加獨立非執董(INED)的數量/比例,INED的連續任期,亦應控制在9年內。再者,應提高董事會成員的多元化(性別、種族、文化等差異)及專業分工(增設審計、提名、薪酬等功能性委員會)。另外,落實定期的績效評估,提高實質運作效能。

3. 提升資訊透明度 財務資訊披露方面,可在披露的內容及速度上,更上一層樓,例如 : 提供英文版的財務報告(含財務報表及附註),同步公布英文版的重大訊息;上市上櫃公司的年度財報,由目前3月底前,提前至2月底,雖然比起西方國際企業有一週左右的農曆新年假。非財務資訊方面,可參考國際通用之報告書編製指引(GRI),編寫自身的社會責任報告,並由第三方進行驗證。在公司官網內,應增設利害關係人專區,讓少數股東、消費者,甚至是公司/工廠所在地的社區民眾,有機會向企業提出詢問或表達意見,拉近彼此的距離。

4. 落實企業社會責任 除了防範重大工業或食品安全等問題之發生,因應社會對於企業的要求,日益提高,企業要秉持誠信態度去經營,最好是設立專責單位,積極推動社會責任,把它們變成組織裡的DNA與企業文化。在員工界面,主動與他們簽訂勞資雙方的團隊協約議定,維護員工權益,提升安全及投入感。採用ISO14001或其他國際認可的環境管理保護系統,披露自身的二氧化碳排放量,對水資源的耗用/污染等。重點強調企業應為CSR社會責任(詳見立邦分享#11),對人類、社會、地球及生態環境,竭盡自身應有的努力,並作出適時的披露。

超卓的公司管治,帶來溢價(Premium) 哈佛(Harvard)/

沃頓(Wharton)商學院的一項研究發現,投資者若購入股東權利最強的美國公司股票,並出售股東權益最弱的美國公司股票,每年可獲取8.5%異常回報。同一份報告還指出,公司治理得較好的美國公司,其銷售增長更快,獲利亦遠高於同儕。